インボイス制度で何が変わるか?

2023年10月1日より施行される「インボイス制度(適格請求書等保存方式)」は、建設業界でも一人親方などに大きな影響を与えるものと想定されている。インボイス制度は消費税が8%と10%の複数税率なったことにより制定された新しい仕入税額控除の方式で、事業者間の取引きにおける請求書などの発行や保存のルールが従来と大きく変わることになる。

例をあげると、一般消費者(施主)が工務店に新築住宅を3000万円で発注した場合、あわせて施主側は300万円の消費税分を支払うことになる。この工事において、工務店側が内装工事業者などに応援を依頼し、100万円の外注費が必要となった場合、これに掛かる消費税分10万円を施主から受け取った消費税300万円から差し引き、工務店側は290万円を国に納付することとなる。このように、仕入れに掛かった消費税を差し引くことを「仕入税額控除」と呼ぶ。だが、インボイス制度導入後は、特定の要件を満たしたインボイス(適格請求書)の保存ができなければ、発注者側(ここで言う工務店側)は仕入税額控除を受けることができなくなる。

また、従来であれば、課税売上高1000万円を超える事業者は課税事業者として消費税分を納税してきた一方、課税売上高1000万円以下の小規模事業者や個人事業主は免税事業者として、この消費税分の支払いは免除されてきた。だが、インボイス制度では、インボイス(適格請求書)を発行できるのは適格請求書発行事業者登録を行った”課税事業者”のみ。インボイス(適格請求書)を発行するためには、課税売上高が1000万円以下でも消費税の納税義務が生じることになる。

これによって、建設業界にどのような影響があるのか、改めて考えてみよう。

インボイスを発行できる、できない一人親方はなにが違うのか

繰り返しになるが、課税売上高1000万円以下でインボイス(適格請求書)を発行できない一人親方などの免税事業者と取引きした場合、工務店側はその分の仕入税額控除は適用できなくなる。もし、ほかの一人親方が免税事業者から課税事業者となり、インボイス(適格請求書)の発行が可能になれば、工務店側からすれば消費税分が控除されるため、取引きをするならインボイス(適格請求書)を発行してくれる課税事業者の一人親方に業務を委託したほうがメリットはある。

すると、免税事業者のままでは工務店などの元請から取引きを敬遠されるか、打ち切りになるケースがあるかもしれない。そうでなくても、工務店側から一人親方に対して、「仕入税額控除をしたいから、インボイス(適格請求書)の発行事業者の登録をしてほしい」、あるいは「インボイス(適格請求書)の発行事業者の登録をしないのであれば、消費税分を値下げしてほしい」と要請されることも十分に考えられる。

それでは、一人親方がインボイス(適格請求書)の発行事業者になれば問題は解決するのかといえば、それほど単純な話ではない。これまで課税売上高1000万円以下の一人親方は消費税分を納税する必要がなかったわけだが、適格請求書の発行事業者に登録すると同時に課税事業者となり、消費税分を納める必要が生じるため、大きな負担を余儀なくされることになる。たとえば、課税売上高500万円の一人親方を仮定すると、50万円もの納税金額が増えるケースも考えられる。インボイス制度によって、日常生活まで脅かされることは容易に想像でき、「これを機会に、高齢の一人親方の廃業も増えるのでは」と、ささやかれている。

このほか、インボイス(適格請求書)を発行する場合、適格請求書発行事業者の登録番号、税率ごとに区分して合計した対価の適用税率、消費税額など発行するなど請求書の内容が変わるなど、手続きも煩雑になる。

インボイス(適格請求書)の発行事業者となるための登録申請は2021年10月からスタートしている。審査に時間も掛かることから、インボイス制度の導入前の2023年3月31日までの提出が推奨されており、今後、課税事業者となるか、それとも免税事業者のまま活動を続けるかを早めに検討・対応する必要がある。

しかし、全国建設労働組合総連合(全建総連)の『一人親方で免税事業者を対象としたインボイスのアンケート』によると、元請と下請間での準備に遅れも見られている。

このまま施行し、消費税分の負担について両者で一定の合意が得られないとなれば、導入後には建設業界が大混乱に陥ることも想定される。「言葉ではインボイス制度を知っていても、自分に関係があることとしては、まだ周知が進んではいないのではないか」と、全建総連の西雅史税金対策部長は解説する。

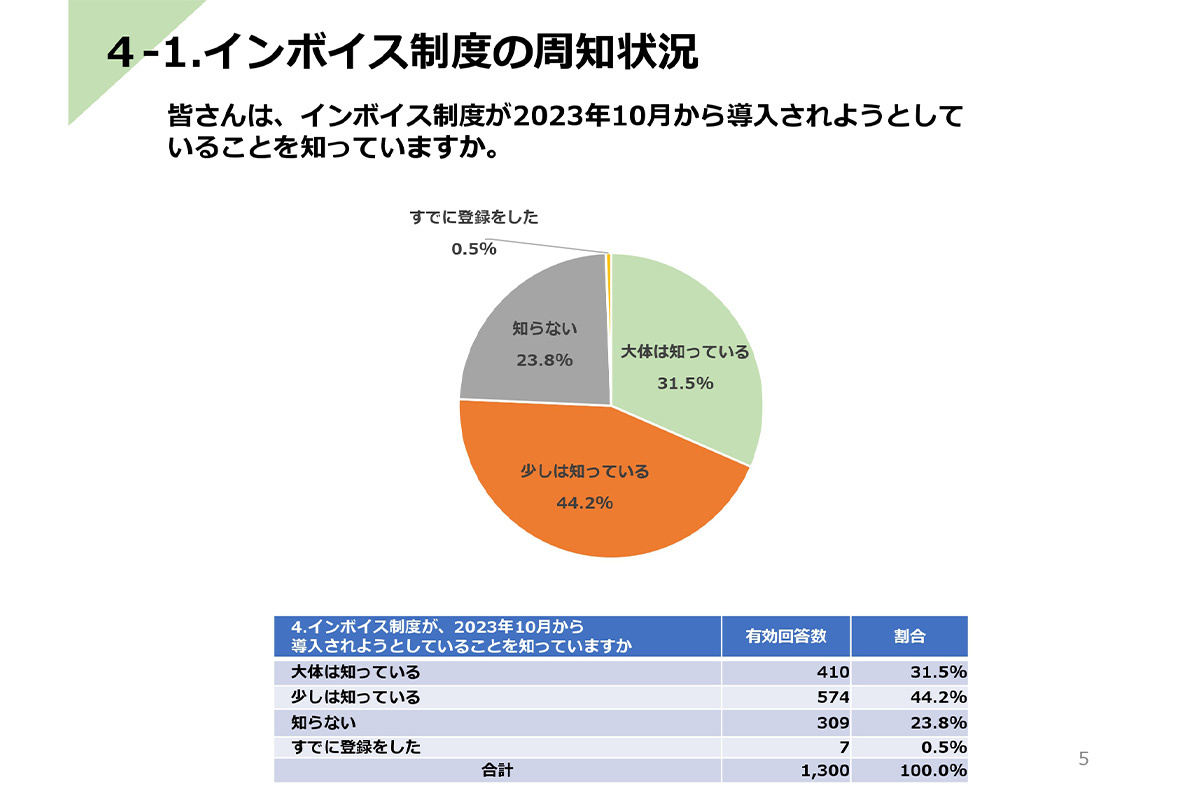

同アンケートは2022年4月1日から5月31日の間に行われ、北海道東北地協から九州地協の全国から回答が寄せられ、回答数は1,908数に及び、有効回答件数は1,300程度となっている。

インボイス制度の詳細の周知について課題が大きい

インボイス制度の周知状況の質問では、「少しは知っている」が574数(44.2%)と最も多く、「大体は知っている」が410数(31.5%)、「知らない」が309数(23.8%)、「すでに登録をした」が7数(0.5%)であった。

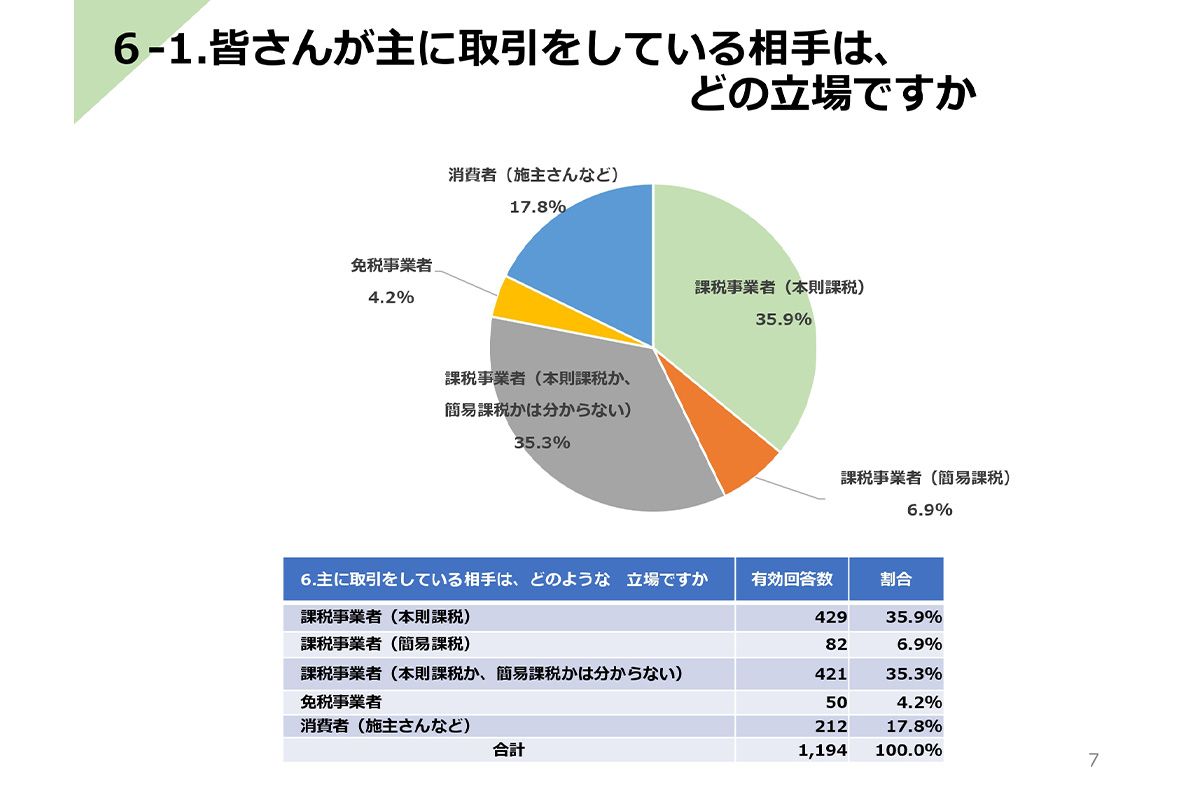

続いて、「主に取引きをしている相手はどの立場か」という問いでは、「課税事業者」(本則課税)が429数(35.9%)と最も多く、「課税事業者(本則課税か簡易課税かは分からない)」が421数(35.3%)、「消費者(施主)」が212数(17.8%)、「課税事業者(簡易課税)」が82数(6.9%)、「免税事業者」が50数(4.2%)と続く。

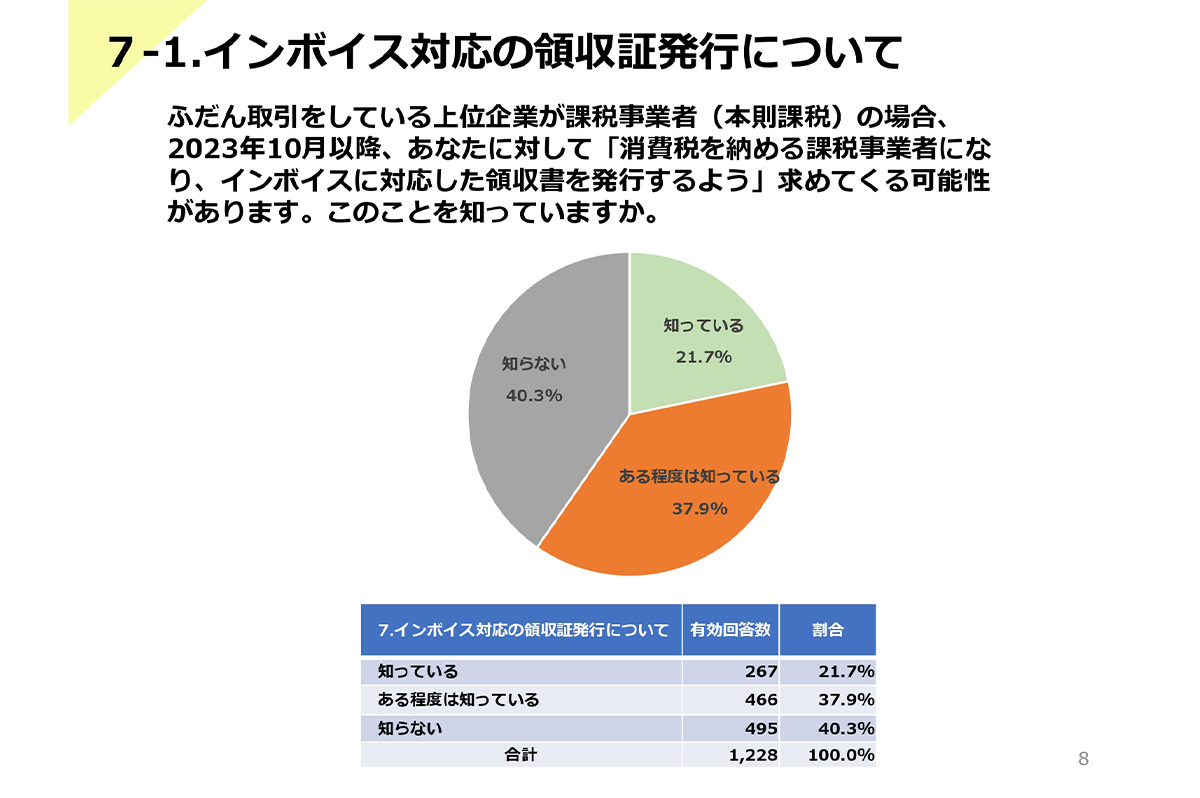

次からは重要な回答になるが、「上位企業が課税事業者(本則課税)の場合、2023年10月以降、あなたに対して消費税を納める課税事業者になり、インボイスに対応した領収書を発行するよう求める可能性があります。このことを知っていますか」という問いには、「知らない」が495数(40.3%)と最も多く、「ある程度は知っている」が466数(37.9%)、「知っている」が267数(21.7%)と続いた。

インボイス周知の質問では、「大体は知っている」と「少しは知っている」を合計すると75.5%で一見すると大多数に理解されていると思われるが、「インボイス対応の領収書発行」については約4割が「知らない」と回答していることから、インボイス制度の詳細な理解については進んでいないことが分かった。

インボイス制度がスタートすると、制度に登録した番号を付与した領収書を発行しなければ、発注者側は仕入税額控除を受けることができないため、上位企業はこの件について、一人親方に求めてくる可能性があるわけだ。

「全建総連としては、組合員にインボイス制度について周知をはかっています。とはいえ、まだまだ周知されていないと感じています」(西雅史税金対策部長)

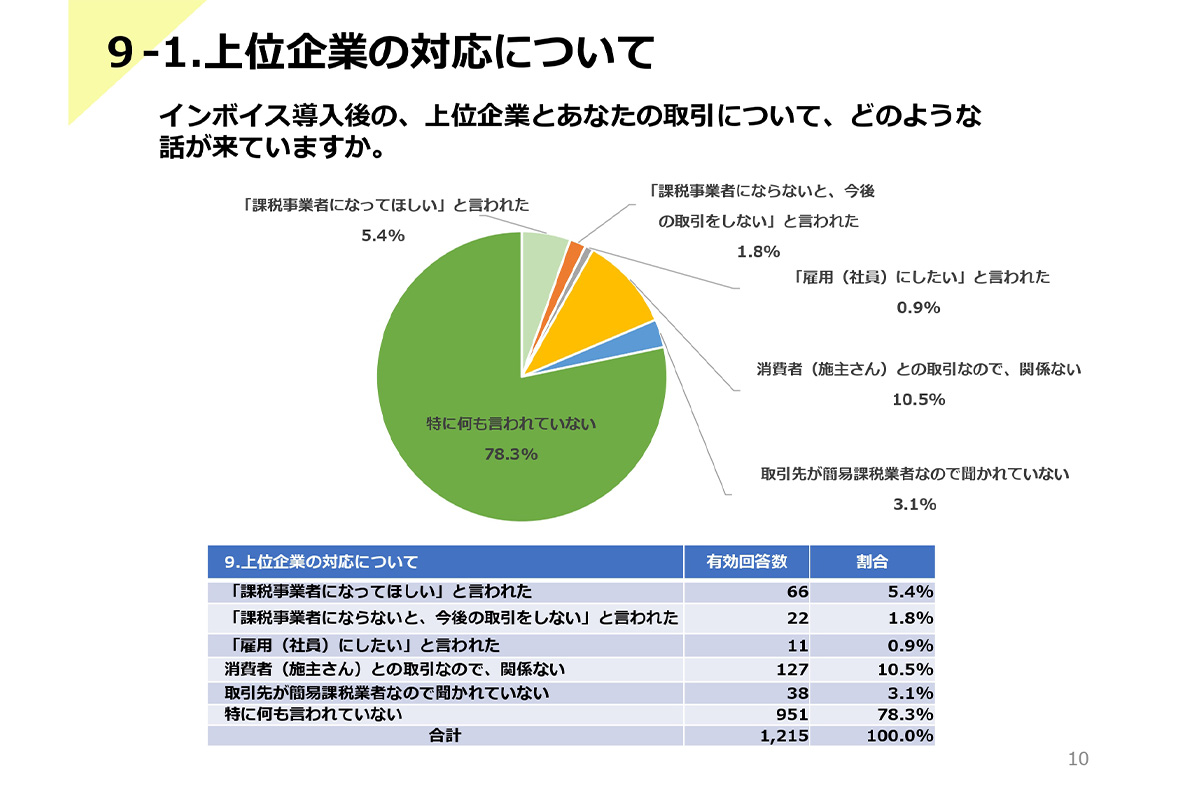

上位企業からは「何も言われていない」が8割

さらに、「2023年のインボイス制度導入に向け、ふだん取引きをされている企業から『課税か、免税か』を問うアンケートを受取ったことや聞かれたことがありますか」という問いについては、「なにも聞かれていない」が1,094数(88.9%)と最も多く、それ以外は「アンケートを受取ったことや聞かれたことがある」は137数(11.1%)が回答した。

さらに「インボイス導入後の上位企業とあなたとの取引きについてどのような話が来ていますか」という問いには、「特に何も言われていない」が951数(78.3%)と圧倒的に多く、「消費者との取引きなので関係ない」が127数(10.5%)、「課税事業者になってほしいと言われた」が66数(5.4%)、「取引先が簡易課税事業者なので聞かれていない」が38数(3.1%)、「課税事業者にならないと、今後の取引きをしないと言われた」が22数(1.8%)、「雇用(社員)にしたいと言われた」が11数(0.9%)と続く。

インボイス後の請負金額は「特に何も言われていない」が6割超

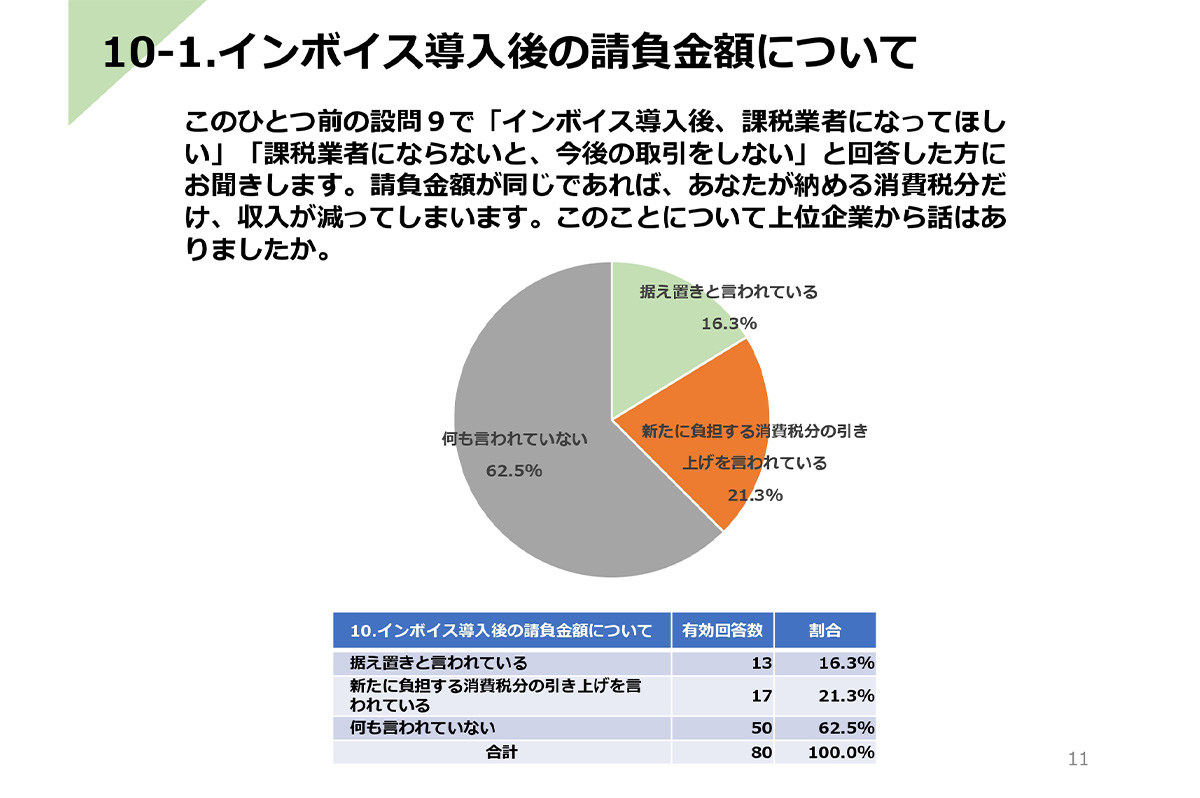

最後に、「インボイス導入後、課税事業者になってほしい」「課税事業者にならないと今後の取引きはしない」と回答した人に、「請負金額が同じであればあなたが納める消費税分だけ収入が減ります。この件について、上位企業から話がありましたか」と質問した。

回答としては、「なにも言われていない」が50数(62.5%)と最も多く、「新たに負担する消費税分の引上げを言われている」が17数(21.3%)、「据置きと言われている」が13数(16.3%)だった。

アンケート全般を見ていると、上位企業の一人親方との対応・協議の遅れも目立ち、今後早急に制度の内容の周知を進めていく必要性に迫られている。全建総連としても「インボイス制度の見直しや延期を求めている段階」としており、このまま制度を進めると一人親方の賃金水準の低下に直結する可能性もあり、請負金額の転嫁に向けた支援制度などが必要になりそうだ。